宮本志穂税理士事務所

宮本志穂

- 保有資格

- 税理士試験官報合格:簿記論・財務諸表論・法人税法・所得税法・相続税法、宅建士

相続税の申告は、相続する内容によって提出する申告書が異なります。

こちらでは「どのような場合にどの申告書が必要なのか」「申告書を効率良く作成するための書き進め方」「主な添付書類」をまとめました。

提出先や相続税の納付方法についても紹介しているので、ぜひ参考にしてください。

目次

相続税の申告は、相続税の申告義務がある人が、自ら申告書を提出して税額を確定させる「申告納税方式」です。

申告書には、まず金融資産や不動産などの相続財産を記入し、次に相続税と控除の計算をします。そして最終的な納税額を記入して申告、納付を行います。

申告書は全部で第15表まであり、「第1表」「第2表」という呼び方をします。

付表まで合わせるとおおよそ50枚にもなるのですが、相続した財産の種類や相続人の立場などによって必要な書類は異なり、該当するものがない書類に関しては提出不要です。

申告書の用紙は、全国統一でどこの税務署でも入手でき、国税庁ウェブサイトからダウンロードすることもできます。

相続税申告の基本情報や、誰がいくら納税するのかを記載します。

相続税の計算結果をまとめたものなので、完成は一番最後ですが、相続開始年月日(亡くなった日)や被相続人(亡くなった方)の氏名や生年月日・住所など先に記入できる項目もあります。

相続税の総額の計算を記載します。

相続や遺贈で取得した財産のうち、相続税がかかるものを記載します。

借金や被相続人に係る医療費、葬式にかかった費用を記入します。

一定の債務や費用については、取得した財産の金額から控除できます。

第11〜14表までの財産と債務を種類別に集計して記載します。

相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人のうち、被相続人の一親等の血族(代襲相続含む)と配偶者以外の人がいる場合に記入します。

該当する場合は、相続税が2割増になります。

相次相続(そうじそうぞく)控除額の計算を記載します。

※相次相続控除とは:相続開始前10年以内に相続が相次いで発生した場合、前回の相続時に課された相続税の一部を今回の相続税から控除できる特例です。

死亡保険金を受け取った場合、非課税の金額を計算して課税される金額を算出します。

控除額(非課税限度額)を計算して、課税される金額を算出します。

※相続時精算課税制度とは:60歳以上の親や祖父母が18歳以上の子や孫に財産を生前贈与する場合、1人あたり2,500万円までは贈与税がかからない特例

相続人が相続開始日よりさかのぼって3年以内(改正により7年以内)に被相続人から贈与を受けていた場合、贈与された財産も相続財産の一部として評価されます。

※配偶者の税額軽減とは:被相続人の配偶者が相続した財産が、「法定相続分相当額より少ない場合」あるいは「1億6,000万円を下回る場合」は相続税が課税されないという制度

未成年者、一般障害者、特別障害者は、相続税額から一定の額の控除を受けられます。それぞれ算出する計算式が異なります。

自分の土地で農場を営んでいた被相続人の土地を相続し、農場を続ける場合に相続税の納税猶予(税金の支払いを先延ばし)の特例を受けることができます。

被相続人から非上場株式等を相続しその会社を経営していく場合に、一定の相続税の納税が猶予される特例を利用できます。

※小規模宅地等の特例とは:被相続人が住んでいた土地や、被相続人が事業を営んでいた土地を相続した際に、その土地の評価額を大幅に引き下げる制度

小規模宅地等の特例を受け「土地を共有で取得していない」「貸付アパートなどの貸付割合が100%」の場合は「第11・11の2表の付表1」のみ記入します。(ほとんどの方がこちらに該当します)

土地を他の相続人と共有で相続した場合や、貸付割合が100%でない場合は、第11・11の2表の付表2の1(別表)も必要になります。

相続で受け取る人がいない時に記載します。

社団や財団法人を相続する方が記載します。

相続税の申告書は第1表から第15表までありますが、効率よく作成するためには第1表から順番に書き進めるのではなく、以下のステップで進めていきましょう。

ステップ1:相続税がかかる相続財産の計算

(第9表、第10表、第11・11の2表の付表1、第11表、第12表、第13表、第14表、第15表)

↓

ステップ2:相続税の総額の計算

(第1表、第2表、第3表)

↓

ステップ3:税額控除額及び相続税の加算の計算

(第4表、第5表、第6表、第7表、第8表)

↓

ステップ4:相続税額の計算

(第1表)

相続財産および負債の内容と評価額をすべてリストアップして計算します。

第9表:生命保険金などの明細書

死亡保険金の受取りがある場合

受け取った保険金から、生命保険の非課税枠(500万円×法定相続人の数)を差し引いて、相続税がかかる保険金の額を計算します。

第10表:退職手当金などの明細書

死亡退職金などの受取りがある場合

第9表と同じ構成です。

死亡保険金と同様に、非課税枠(500万円×法定相続人の数)を差し引いて、相続税がかかる保険金の額を計算します。

第11・11の2表の付表1:小規模宅地等についての課税価格の計算明細書

被相続人の居住用・事業用の小規模な宅地について一定の要件を満たす場合に、相続税評価額を最大80%減額できる特例を「小規模宅地等の特例」といいます。この特例を受ける場合に、相続人名や評価額などを記入します。

第11表:相続税がかかる財産の明細書

相続財産を記載し、誰がいくら相続したのかを記入する明細書です。

・「財産の明細」には、相続財産の種類、細目などの詳細を記載

・「分割が確定した財産」には、対象の相続財産を誰がいくら相続するのかを記載

・「遺産の分割状況」には、該当する遺産の分割状況に「○」をつけ、遺産分割が行われた日を記載

・最後の合計表に、財産の総額と、相続人が取得した財産の合計を記入

第15表に集計するので、集計しやすい順番(土地→建物→有価証券→現金・預貯金)で記入するといいでしょう。

第12表:農地等についての納税猶予の適用を受ける特例農地等の明細書

被相続人の農地を相続し、農業を続ける場合に、誰が、どのくらいの面積の農地を相続したか、及びその評価額を記載します。

第13表:債務及び葬式費用の明細書

債務控除の金額明細です。これらはマイナスの財産になり、相続財産から差し引くことができます。

債務と葬式費用と分かれているので、それぞれに記入します。

■債務の明細書

・公租公課(固定資産税や住民税)

・銀行借入金(銀行からのローンなど)

・未払金(カードの支払いや病院の入院代など相続発生時に支払いが終わっていないもの)

・買掛金(事業を行っている場合)

・その他の債務(上記以外の債務)

■葬儀費用の明細

・通夜、告別式など一般的な葬儀の費用

・お寺、神社、教会などへ支払ったお布施、戒名料、読経量

など

第14表:純資産価額に加算される暦年課税分の贈与財産価額及び特定贈与財産価額

相続日よりさかのぼって3年以内(改正により7年以内)に被相続人から贈与された財産を記載します。

第15表:相続財産の種類別価額表

第11表で記載した財産と、第14表で記載した債務と葬式費用の種類別の合計額を記入し、課税価格を計算します。

ステップ1をもとに、相続人が全員で納める相続税の総額を求めます。

第1表:相続税の申告書

「課税価格を計算」に記入します。

「各人の算出税額の計算」「各人の納付・還付税額の計算」はステップ4で行います。

第2表:相続税の総額の計算書

課税価格の合計から基礎控除額を差し引いて、課税遺産総額を求めます。

次に、課税遺産総額を、法定相続人に法定相続分で振り分け(按分:あんぶん)します。

そして、それぞれの按分額に相続税率を乗じて「各法定相続人の相続税額」を算出します。

各人の相続税額を合計したものが「相続税の総額」になります。

第3表:財産を取得した人のうちに農業相続人がいる場合の各人の算出税額の計算書

相続税額を直接減らすことができる税額控除と、相続税に加算される税額が発生する場合の計算をします。

第4表:相続税額の加算金額の計算書

相続人の中に、配偶者、子ども、親以外の続柄の人がいる場合、その人の相続税額に2割の税額を加算します。

第5表:配偶者の税額軽減額の計算書

相続人に配偶者がいる場合、配偶者の税額軽減を受けられます。

被相続人の配偶者が相続する財産の額が

・1億6,000万円

または

・配偶者の法定相続分=遺産の2分の1(血族相続人が直系卑属の場合)

までは相続税が課税されません。

第6表:未成年者控除額・障害者控除額の計算書

相続人の中に、未成年者や障害者がいる場合に控除が受けられます。

■未成年者が相続する場合

・相続時から18歳になるまでの年数×10万円

■障害者が相続する場合

・一般障害者:相続時から85歳になるまでの年数×10万円

・特別障害者:相続時から85歳になるまでの年数×20万円

が控除されます。

第7表: 相次相続控除額の計算書

被相続人が過去10年以内に支払った相続税があった場合に、支払った相続税の一部を今回の相続税額から差し引くことができます。

※前回の相続税申告書の控えが必要

第8表: 外国税額控除額・農地等納税猶予税額の計算書

・海外にある財産でその国の相続税に相当する税が課税されている

・相続する農地の納税猶予を受ける

に該当する場合に記載します。

ステップ1〜3に基づいて、最終的な各相続人の相続税額を計算します。

相続税額の算出は、第1表を使用します。

相続税の申告に必要となる、主な添付書類

相続税の申告には、第1表〜第15表まである申告書以外にもさまざまな添付書類が必要になります。また相続する財産や使う特例によっても添付する書類は異なります。

こちらでは、多くの方が当てはまる「財産が自宅と預貯金だけ」というケースに必要な書類を紹介します。

被相続人と相続人の身分を証明する書類です。

| 必要書類 | 入手先 |

| 被相続人の出生から死亡までの連続した戸籍謄本 (本籍地のもの、除籍・改正原戸籍を含む) |

各市区町村役場 |

| 被相続人の住民票除票 | 市区町村役場 |

| 相続人全員の戸籍の附票 | 市区町村役場 |

| 相続人全員の印鑑証明書 (遺産分割協議書の作成に必要) |

市区町村役場 |

| 遺産分割協議書 (遺言書がない場合、遺言書に書かれていない財産がある場合) |

市区町村役場 |

| 被相続人の略歴(学歴、職歴、入院歴、病名等) | 市区町村役場 |

| 相続人全員のマイナンバー | 自宅 市区町村役場 |

預貯金の額を証明するための書類です。

| 必要書類 | 入手先 |

| 預貯金の残高証明書 (亡くなった日の残高証明書、定期預金の場合は利息計算書も) |

金融機関 |

| 通帳のコピーあるいは預金取引履歴(過去5年分) | 自宅 金融機関 |

| 手元現金の額(金庫、タンス預金等手元にある現金) | 自宅 |

不動産の評価や持ち主の証明に必要な書類です。

| 必要書類 | 入手先 |

| 名寄帳(所有する不動産がある市区町村ごとに取得) | 都税事務所 市区町村役場 |

| 登記簿謄本(全部事項証明書を取得) | 法務局 |

| 固定資産税評価証明書 | 都税事務所 市区町村役場 |

| 地積測量図および公図の写し | 法務局 |

| 住宅地図 | 法務局 インターネット上 |

| 賃貸借契約書(賃貸借している土地・建物がある場合) | 自宅 不動産会社等 |

財産の総額から差し引くことができるため、葬式費用を証明する書類を添付します。

| 必要書類 | 入手先 |

| 葬儀費用の領収書 | 自宅 |

| 葬儀費用の支払いメモ | 自宅 |

通夜や告別式の費用、お寺への読経料、戒名料、お布施、車代、火葬の費用、納骨の費用等です。

領収書がないものはメモでも認められるので、「いつ・誰に・いくら払ったか」の記載をしておきましょう。

法要、香典返しは葬式費用として認められないので注意してください。

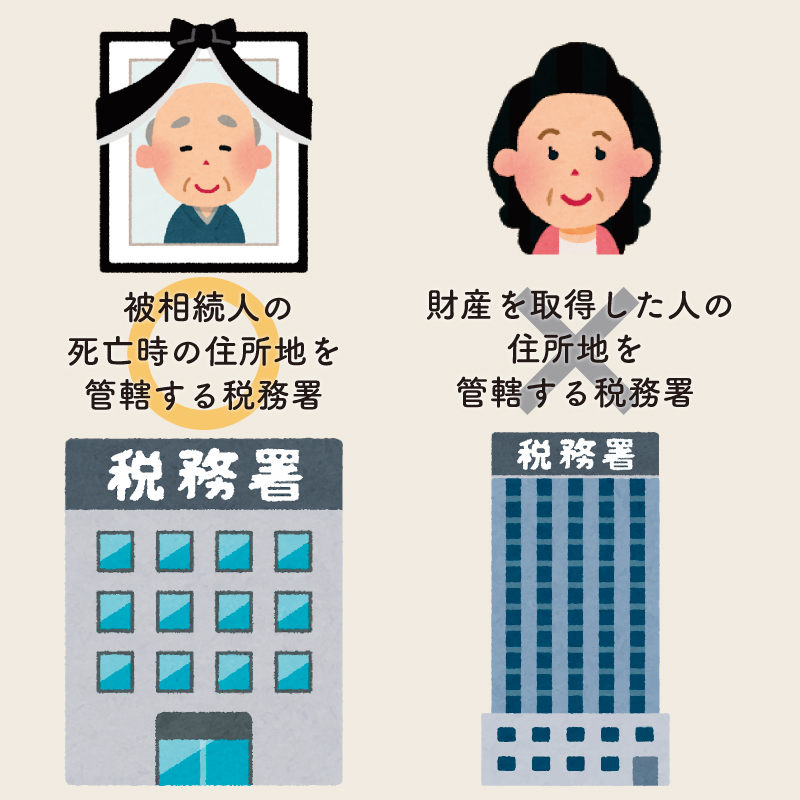

相続税の申告書の提出先は「被相続人の死亡時における住所地を管轄する税務署」で、被相続人の住民票の除票(相続税申告に必要となる書類)に記載されています。

財産を取得した相続人の住所地を管轄する税務署と間違えやすいので注意しましょう。

全国の税務署の所在地は国税局ホームページで確認できます。

https://www.nta.go.jp/about/organization/access/map

【わかりにくいケース】

・被相続人が老人ホームに入居していた場合

基本的に入居の際に住民票を老人ホームの住所に移しているため、申告書の提出先は、老人ホームの住所地を管轄する税務署になります。

病院に入院中の場合は、長期入院であったとしても住所は自宅のままなので、自宅の住所地を管轄する税務署に提出します。

・相続人が複数いる場合

申告書の提出先は、「被相続人の死亡時における住所地を管轄する税務署」に変わりはありません。複数の相続人がそれぞれ別々の場所に住んでいる場合は、それぞれの相続人が、同じ税務署(被相続人の死亡時における住所地を管轄する税務署)に提出します。

・相続人が海外在住の場合

申告書の提出先は、「被相続人の死亡時における住所地を管轄する税務署」ですが、相続税の申告や納付のために、納税管理人を定める必要があります。納税管理人は、税理士のほか家族や知人に依頼することもできます。

近年、電子化が進んだことにより、税務署や金融機関の窓口での現金納付だけでなく、自宅から手続きが可能なe-Taxやインターネットバンキングを利用した電子納付がその便利さゆえ、主流となりつつあります。

従来の現金納付の方法です。

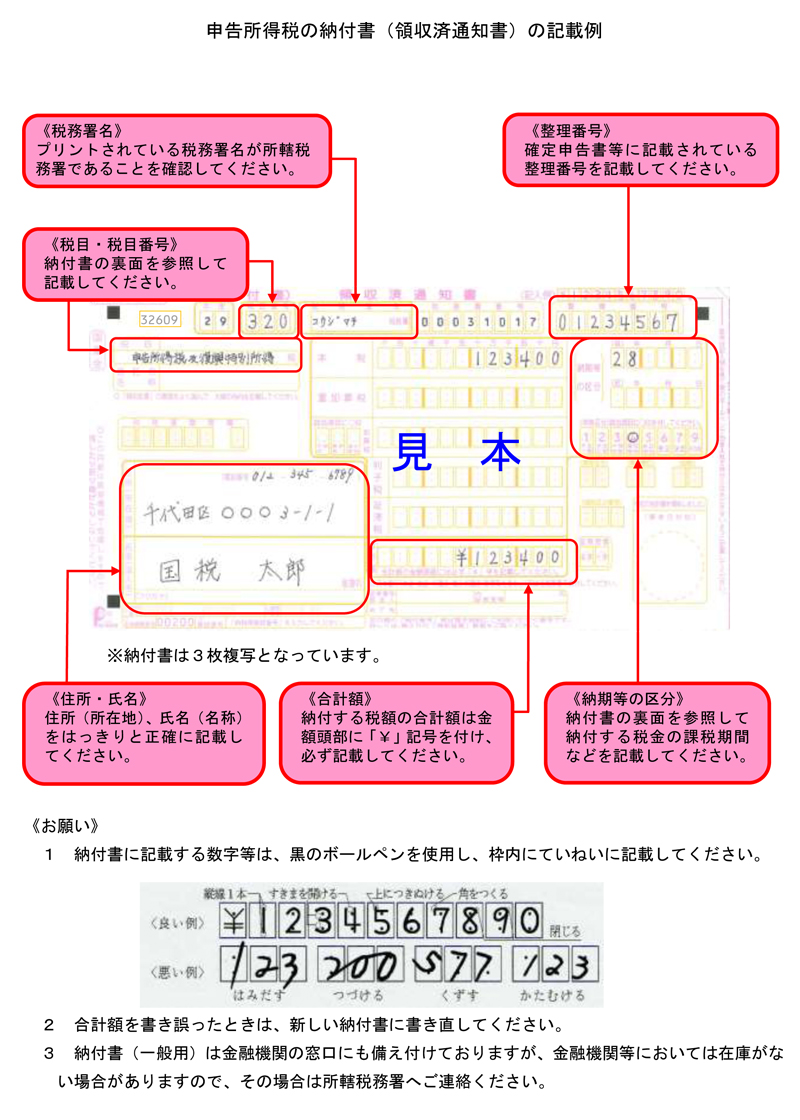

相続税を納付するためには、納付書を入手する必要があります。

出典元:国税庁ホームページ

作成した納付書と現金を以下の窓口に持参し、一括で納付します。

金融機関や税務署へ行く手間がなく、自宅やオフィスから手続きできます。

e-Tax(国税電子申告・納税システム)を利用して、納付手続きを行う方法です。

国税庁のサイトで納付に必要な情報を入力するとQRコードが発行され、このQRコードを読み取ることで以下の方法で納付できます。

・コンビニエンスストア(ただし、納付額30万円まで)

平成29年より国税でもクレジットカード納付が認められ、相続税でも利用できますが、以下の理由からあまり現実的ではありません。

よって、相続税の場合は、多額の現金を動かすリスクや、納付の確実性から、電子納付の利用、または税理士を介しての手続きが一般的です。

相続税の申告は、申告書とともにそれぞれ必要な添付書類が違い、相続する財産や相続人の立場によって申告内容が異なります。難易度が高く、高度な専門知識が必要な手続きなので、税理士に依頼することをおすすめします。

税理士に支払う報酬がもったいないから、と自分で申告する方もいますが、申告漏れに気づかず、税務調査が入って過少申告加算税を払う羽目になる可能性もあります。さらに、悪質と判断されると重加算税など重いペナルティを課されてしまいます。

また、過大申告をして税金を払いすぎていても後から、払いすぎた税金が戻ってくることはほとんどありません。

申告には手間も時間もかかります。その労力が水の泡にならないためにも、相続税の申告は相続税に精通した当事務所にぜひおまかせください。

当事務所では、相続の専門家が親切丁寧にご相談に対応させていただきます。

初回の面談に限り、無料で相談に対応させていただきますので、ぜひご利用ください。

予約受付専用ダイヤルは03-4400-1976になります。

営業時間: 平日10:00~18:00

お気軽にご相談ください。

相続のお悩みを無料相談でお聞かせください

日本橋で

相続・遺言に関する

ご相談は当事務所まで